2023年春节前夕,笔者去参加朋友聚餐。那时北京疫情刚刚过峰,但海底捞已经排起长队了。

席间一位新认识的朋友提起,他们正在“帮酒店做抖音”,而且预计会迅速做大,现在亟需多认识些酒店业的朋友。简单来说,他们是和抖音签约的第三方服务商,给想做抖音内容、并产生交易的酒店提供服务。

这类生意存在的根基,在于抖音运营门槛较高、相对复杂,服务商可以替酒店商家分担投入的风险,进行达人探店、内容制作、投流等一系列操作,最后再从核销后的成交额中提取佣金。

而这位朋友之所以底气十足,则与抖音2023年新的本地生活服务战略有关。

据“晚点LatePost”报道,抖音本地生活今年的成交额目标接近4000亿元,而去年他们只做到900亿——另有媒体称抖音本地生活今年成交额目标1500亿,去年做到770亿。

为什么会有这种差别?晚点LatePost的解释是:抖音故意释放出一个更低的业绩与目标,是为了迷惑美团。

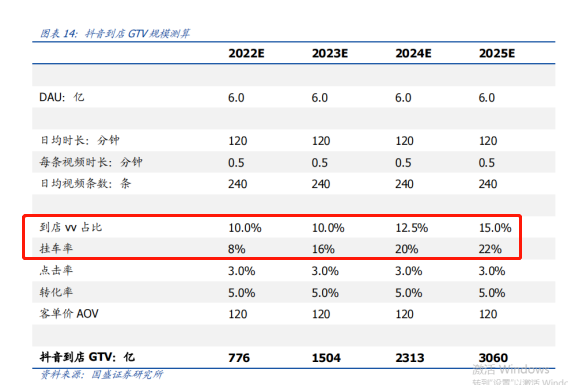

另一个数据更加有趣。国盛证券测算,2025年抖音到店GTV可能实现3000亿、达到美团一半;抖音到店广告、佣金合计收入将达 590 亿元,或将赶上届时美团到店酒旅的业务收入。

国盛证券预测,抖音到店VV占比与挂车率会不断提升,推动GTV上涨

值得注意的是,这轮测算的基础,还是抖音2023年本地生活成交额只有1500亿——就是晚点LatePost提到的“烟雾弹”目标。

也就是说,保守估计三年后抖音在收入上,可以再造一个美团到店酒旅;但今年就发生更激进的变化,也并非完全不可能——如果成真,现在所有的本地生活服务商家、尤其是酒旅业者,就要打起精神来了。

天有异象,当凝神观之。

抖音商业化流量的“此消彼长”

2022电商向下 本地生活向上

抖音对生活服务市场的企图心,其实已经属于明牌。

2019年底,张一鸣就提出抖音不能只是“好玩的、流行的、用于消遣时光的娱乐型产品”,还要在“餐饮、购物、旅游 go deep(深入)”。2022年抖音集团CEO张楠也提到,抖音应该成为用户移动端的万能入口,用来购物、选餐厅,定旅游计划、买机票订酒店。

有趣的是,据媒体报道,2022上半年,抖音本地生活月度GMV一直在30亿元上下浮动、进展不快,还入不了美团法眼;然而从7月开始,其单月成交额开始快速增长,大步跃升至70 亿元上下、并持续走高(抖音GTV中到餐、到店综合和酒旅的贡献比例约为5:2.5:2.5)。

2022年下旬发生了什么?从显性的层面看,主要是平台商业化机制与工具的不断完善。比如推出佣金费率、巨量本地推、抖音林客等等。

但这更像是抖音本地生活业务起量的结果,而非原因。更深层的洞察,可以从抖音的命脉环节——内容流量的变化上寻找。

国信证券做了一次草根调研,发现当前抖音整体的商业化流量占比约30%——而这么高比例的广告内容,已经开始影响抖音用户的体验。

根据 Questmobile 数据,2022年H1抖音APP的月活跃用户数达6.8亿,同比增长5.5%,增速较去年下降20个百分点。也就是说,抖音自身的流量增长已经逼近极限,如果再放任广告内容肆虐、造成用户流失,那就是“毁派灭门”的大事。

于是,抖音主动调整了商业化流量的结构。据国信证券,抖音的电商流量占比,由2021年末约15%下降至当前11.5%左右,主要下降的是变现效率较低的短视频电商流量——而在此过程中,2022上半年是调整幅度最剧烈的时段。

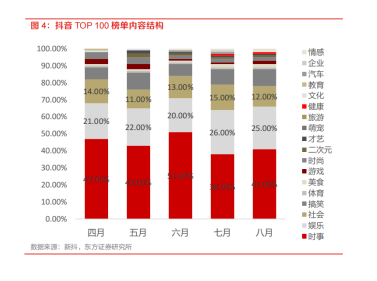

此消彼长,电商压缩的同时,带来了本地生活的上扬。因为不同于广告味道太重的品类,旅游、美食原本就是抖音平台上较受欢迎的内容,在此基础上形成的商业化也不会太影响用户体验。

这就构成了抖音本地生活的商业化流量,在2022下半年迅速抬头的基础。

另一个发生在相应节点的关键事件,是2022年中过后,抖音本地生活没有再过度强调低价策略,而是调整平台算法推荐机制,鼓励商家做更好的视频内容以提升消费转化率。

“晚点 LatePost”分析,抖音也担心“全网最低折扣价”的团购券策略在未来不可持续,所以回过头来强化了“内容到交易”这个链条。

综合以上因素,2022下半年,抖音本地生活业务随之迅猛扩张:截至2022年9月,本地生活覆盖城市飙升至377个,同比增长22倍。

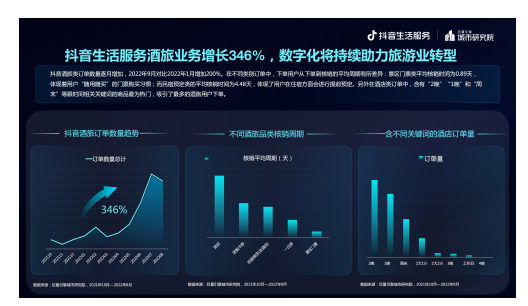

而抖音酒旅的业绩增长,就是其中的一个缩影。

《抖音生活服务2022酒旅专题报告》显示,2022年9月对比3月,入驻抖音生活服务的酒旅商家增长了192%;与2021年10月相比,截至2022年9月,抖音生活服务酒旅达人订单增长达862%。

2025抖音再造一个美团到店酒旅?

抖音更适配高毛利、运营强的商家

当然,目前抖音本地生活业务的总量与价值,都还远低于电商。

据媒体报道,预计2022年抖音电商、本地生活GMV分别为15000 亿、700 亿,本地生活只有电商的4%。

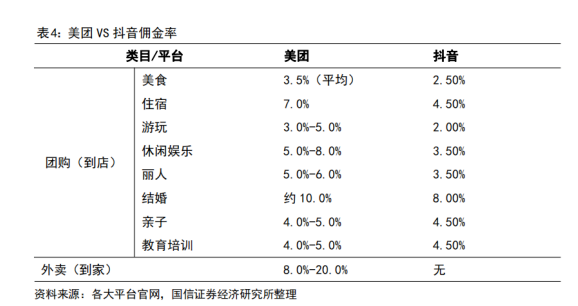

国信证券测算,抖音本地生活变现效率也低于电商,团购页面单VV收入只有短视频电商业务单VV收入的将近一半;从经营利润率来看,电商约为65%,而本地生活远期经营利润率约为50%左右。

本地生活没有电商挣钱,但为了留住用户,增加本地生活流量却也是必由之举。可供安慰的是,抖音本地生活虽然打不过自家电商,但可能比友商赚钱,因为抖音的运营比美团更轻——比如,据国信证券测算,美团到店餐饮业务经营利润率约为45%,比抖音低了5个百分点。

还有其他因素,刺激着抖音大举进军本地生活。

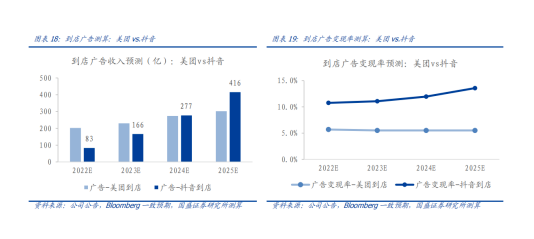

国盛证券预测,2025年抖音本地生活的收入(广告+佣金),会赶上同一年美团到店酒旅的收入。如果拆分来看,国盛证券预计抖音到店广告规模在2024年就可以赶上美团到店广告,到2025年则能达到416亿元、对美团形成反超——而同年抖音到店的佣金收入,只有广告的42%。

也就是说,抖音本地生活再造一个美团到店酒旅,主要还是由广告收入驱动的。

然而,先放下测算的数学题,可以看到目前抖音与美团各自适配的商家,还是有显著差异。抖音会更加“挑剔”:国信证券认为,抖音对商家来说,是一套要求更高阶的工具,更适合毛利率较高、运营能力强的商家。

首先是目前抖音折扣力度较高,毛利高的商家才有盈利空间。

以餐饮为例,根据中国中国饭店业协会数据,餐饮商家原料成本平均为 42%。而抖音目前餐饮普遍在3-4折的力度。其次,本身吸粉能力强的商家才能在抖音持续存活,环境差、位置偏(难以出精美内容)的小商家,在抖音上讨生活会更困难。

如果从具体的成本来看,综合考虑佣金、达人探店/投流等费用之后,国信证券估算出商家在抖音上运营成本区间为GTV的2%-30%,在美团上运营成本区间为GTV的5%-20%。

这里的关键在于,如果商家自身吸粉能力强,就可以省下很多达人探店/投流费用,只需要付出相对于美团更低廉的佣金;如果不具备这种能力,商家在抖音的运营成本就可能超出美团。

所以现阶段更适配抖音的商家,就比较清晰了:大型连锁商户、网红店和新店——也就是有广告预算、吸粉能力强以及短期爆量需求大的商家。这类商家旺盛的广告投放需求,或许是支撑抖音再造一个美团到店酒旅的关键。

老霸主美团不会轻易输掉战争

抖音的进击之路尚存变数

值得注意的是,尽管分析师们对抖音本地生活的崛起较为看好,但他们并未预测美团会受到巨大冲击。

一是因为本地生活市场规模还在不断扩大,二是美团和抖音的差异化竞争较为明显。也就是说,分析师认为这个市场足够大、大到可以容纳两个的巨头同时生存发展。

首先,根据前瞻产业研究院数据,2021 年中国仅互联网本地生活服务行业线上市场规模就达到 26179.2亿元,2025 年中国互联网本地生活服务行业市场规模有望达到40000亿。这就意味着,抖音和美团同时可以在市场的扩张中得到好处。

其次,国信证券分析认为,美团商家底盘为中小型商家,与抖音有正面竞争、也有错位竞争。美团从商户构成来看,中尾部商户占比90%-95%,GTV占比90%左右——这就与适合抖音玩法的商家,有了基本盘上的差异。

更深一层来看,美团商家在平台上的排名主要取决于用户口碑,体现了商家自身能力;即使是通过推广通和商户通进行运营,优质商家的成本也会更低(美团的广告单价由商户出价和质量度共同决定)。

因此,很多本地生活服务商家注重在美团打造口碑,以达到长期运营的效果。

国信证券通过草根调研发现,即使一些不缺线下流量的品牌店,也会在美团进行投放、并注重团购券的售卖,以维持榜单排名。因此,分析师认为抖音和美团两个平台目前无法互相替代:美团是基本盘、抖音是增量获客及品宣渠道。

当然,两家公司因为不同的打法,可以同时去吃本地生活市场渗透率提升的红利,但未来的竞争格局依然存有很多变数。

一是抖音未来也要发展货架电商,实现全域电商的目标。以2022 年抖音双十一为例,开卖 1小时,抖音商城曝光量相比921大促同期增长36.8%;商品搜索量相比921大促同期增长 91.2%。

2022年6月抖音电商生态大会上也提到,包括电商与搜索在内的新场域,销售额未来占比将达 50%以上。随着抖音搜索+货架电商生态培养,在比价行为下,抖音同城页、搜索页有望为抖音本地生活带来更多稳定的新流量。

也就是说,抖音未来会“越来越像美团”,如果两家公司的打法不再存有明确的差异化,那么摩擦就必将迅速升温。

二是目前抖音拓展本地生活服务市场,还非常依赖第三方的服务商群体,去弥补商业拓展等方面的短板——这就与美团自己的地推铁军模式不同。

国信证券认为,抖音和服务商之间的合作关系并不稳定(双方已经有过两次“蜜月期转冷”的经历),服务商合作意愿与抖音战略调整、组织架构变动、流量返点等扶持政策密切相关。而这是未来抖音本地生活业务的一个潜在风险点。

当然,这些都是宏观层面上的“后话”了。如果从近期来看,抖音本地生活还有很多基础的功课要补。

以酒旅行业为例。据媒体报道,目前,消费者在抖音上购买的酒店券还不能接入酒店后台系统查看剩余房量、自行预约,只能电话预约也限制了酒店券的核销率,很难像OTA一样形成完整高效的供应链体系、规模效应及背后的成本优势。

据了解,抖音团购从2022年6月开始,就计划接入一批技术服务商,尝试解决团购在线预约的问题。但似乎这件事进展不算迅速,直到最近才在部分城市率先上线了与商家预订后台打通的系统,帮助用户实现不用电话即可预订、预订时必有房间,核销率因此也有了较为明显的提升。

未来,抖音究竟会给本地生活市场带来怎样的变化?我们继续保持观察。

个人资料

个人资料  退出登录

退出登录

评论

未登录