【环球旅讯】(特约评论员 詹谊)作为全球航空业顶尖杂志之一的美国《航空周刊》,在6月又如期发表了年度“最佳运营表现航空公司”榜单(Top-Performing Airlines,简称TPA)。TPA排名通过衡量四项指标——财务状况(Financial Health)、盈利表现(Earning Performance)、资本效率(Capital efficiency)和商业模型性能(Business Model Performance),对全球67家年收入超过2.5亿美元的上市航空公司进行评分排名,以此来评价他们在过去一年中的运营表现和财务管理能力。同时,为了更客观的评价各航空公司,TPA还根据收入规模和所在区域两项指标分别发布了相应的榜单。可以说,在复杂多变的航空业,TPA成功的用单一分值较为客观的评价了各上市航空公司的整体表现和市场地位,有较好的借鉴价值。

2013TPA排名分析

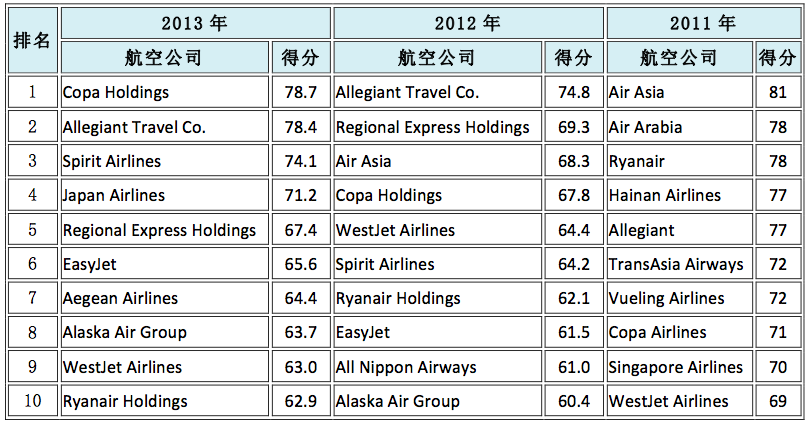

表一、2011-2013TPA运营表现十佳航空公司列表

在运营表现十佳的航空公司中,除日本航空(JAL)和希腊Aegean Airlines取代了马来西亚Air Asia和全日空(ANA)外,其他八家航空公司都是2012年榜单上的老面孔。作为航空业明星的Air Asia从2012年总排名第四,直接跌到十名开外有些让人惊讶。而日航却在破产保护下励精图治,一举取得总分排名第四的成绩也让人看到传统航空公司后劲十足。事实上,日航因2010年进入破产保护程序后没有发布相关财务信息而被剔除出TPA榜单达三年之久,但走出破产保护后的日航,以强者姿态重新回归TPA榜单,不仅一举成为亚太区得分最高的航空公司,也在TPA总分榜单中排名第四。取得如此成就的主要原因是其破产保护下成功的成本压缩和结构重组计划。正如TPA评审Craig-Jenk所描述的那样:“成本和结构重组让日航拥有了新的可执行的成本控制文化”。这些变化终于让日航在今年摘到了果实。

而事实上,通过并购或者架构重组而重获新生的老牌航空公司绝非日航一家。美国达美航空(Delta Airlines)、南美LAMTAM航空集团、欧洲国际航空集团(International Airlines Group,IAG)和美国航空(American Airlines)通过并购或重组在去年都取得了双位数的TPA分数增长。这里需要着重介绍并没有出现在十佳榜单中的美国达美航空——虽然今年其TPA得分总排名第十二位,但其却是2013年进步最大的航空公司——得分相比2012年增加了19.4分;在年收入超过60亿美元的大型航空公司里,得分名列第三;达美也是去年全球最赚钱的航空公司。而事实上,在6年之前,达美深陷经营困境,破产保护期达19个月之久。在刚走出破产保护后不久,达美于2008年兼并了同样刚走出破产保护程序的难兄难弟美国西北航空。虽然两家航空公司的航线网络互补性非常强,但当时业界并不是特别看好这个联姻,原因主要是对融合两大老牌公司各自根深蒂固的企业文化以及整合两套独立的庞大运营系统没有太大的信心。不过事实证明大家低估了达美的管理和运营能力。正如Hamlin交通咨询公司总裁George Hamlin评价说:“(达美)与西北航的合并只是一种方法和手段,真正让其脱胎换骨的还是其管理、运营、文化包容和战略规划方面的卓越能力。”。而事实上,达美当初确实做了一些即使现在看来也颇为冒险的战略决定。例如,缩减亏损的航空枢纽的同时开辟新的航空枢纽;为了降低燃油成本直接购买了位于宾夕法尼亚州的Trainer炼油厂;为了巩固跨大西洋航线市场而收购维珍大西洋航空49%的股份;为了增加在美国西海岸的航线网络优势建立西雅图航空枢纽而不顾其战略合作伙伴阿拉斯加航的反对;为了加强南美洲的市场地位而投资巴西GOL航空和墨西哥国际航空(Aeromexico)。但是,正是这些貌似风险的战略布局,才成就了今天的达美——全球最赚钱的航空公司。实际上,想通过合并或并购来实现“1+1>2”的航空公司不在少数。欧洲的AIG、法荷航、汉莎等虽然一直有行业并购活动,但似乎并没有达到如达美航空般理想的效果。普华永道行业分析师Bryan Terry解释:“很多所谓合并后的航空公司事实上一直在独立运营,甚至在一些可以明显降低成本的领域,例如销售网络、维修基地和员工管理上,也是如此。”这样的合并效果可想而知。

另外,在榜单排名中,Allegiant航空亦是美国民航业的一个“异类”。正是因为其独特性,让这家年收入不到10亿美元的航空公司,一直稳居TPA总分排名前十位,2012和2013年更是分别获得第一和第二的骄人成绩。Allegiant是一家连接美国二线旅游城市的低成本航空公司。因为飞行旅游城市,所以不需要高频度的航班穿梭,从而可以让Allegiant运营签派率较低的老旧飞机。目前其运营着52架麦道80飞机、9架空客A320和6架波音B757。同时,其极强的领先于行业的机上增值服务和其他旅游服务的销售能力也是其盈利能力的保证。TPA评委Neidl甚至乐观的认为:“Allegiant以目前的商业模式发展,至少还有10年的增长空间。”

相比于北美航空公司整体经营业绩向上,欧洲航空公司的表现则乏善可陈。来自欧洲的Easyjet、Aegean Airlines和Ryanair分别排在了2013年度前十佳航空公司榜单中的第六、七、十位,欧洲的传统大型航空公司则全部落选。其三大航空集团——德国汉莎、IAG和法荷航,即使在只有23家航空公司参与排名的年收入超过60亿美元的细分组别里,排名也仅仅分别为第十、十三和十六位。实际上,欧洲航空市场的不尽如人意,除了欧洲经济复苏缓慢、航空公司运营能力和市场反应速度有待提高外,一些重要但容易被人有意或无意忽视的因素正桎梏这些航空公司的运营和发展。

欧洲各国对航空业监管相对严格,例如对劳动者的保护、对机场环境及运营能力的监控和发展限制、高福利国家导致的沉重税负、环境保护而衍生的碳排放成本等,都让欧洲航空公司肩负了过多的责任。即便如此,欧洲航空公司既要在传统的亚洲和袋鼠航线上对付来自中东财大气粗的三大航空公司的竞争,又要在中短途航线上与Ryanair、Easyjet等廉价航空一比高下。正如马耳他航空公司首席执行官彼得·戴维斯所说的那样:“现在,欧洲的传统航空公司基本上没有不亏本的。最糟糕的是,我们甚至不知道下一步应该怎么办。低成本航空公司步步紧逼,似乎要替代我们。而海湾地区的新兴航空公司也在不断挤占我们的市场份额。”

廉价航空的是与非

纵观最近三年的TPA十佳榜单,廉价航空每年都能稳占六席,其中加拿大的Westjet、爱尔兰的Ryanair和美国的Allegient更是年年上榜。在2009-2013年平均得分最高航空公司十佳榜单中,也有五席被廉价航空公司占据。但不得不承认的是,廉价航空因其自身的运营特性,使其几乎只能在中短程点对点运输上能显示出其竞争优势。而在中远程航线上,廉价航空就几乎销声匿迹了。虽然AirAsiaX号称最为成功的远程廉价航空公司,但与其母公司AirAsia的发展速度相比则几无可圈可点之处。与其如将AirAsiaX定义为“远程廉价航空”,不如定义为用A330来填补A320航距不足出现空白航点的“宽体机廉价航空”。

事实上,站在旅客角度,廉价航空和传统航空在服务上的界限已经越来越模糊——越来越多的传统航空公司为了提高收益也开始收取各类之前只有廉价航空公司才收取的服务费用,例如托运行李费、餐食费和选座费等。同时,在廉价航空上,如果旅客购买了服务包,其一样能享受传统航空公司才提供的各类服务。所以,到底是因为拆分销售了所有服务而表现出来的“低廉裸价”假象,还是因为提升了运营效率和改变了成本结构从而创造了真正成本优势的“低成本”航空公司,是摆在想转型走廉价路线的航空公司面前的课题——这对于目前中国大陆刮起的转型廉价或低成本航空的旋风、或者叫“妖风”,更有借鉴和警惕意义。

表二、TPA2009-2013平均分前十榜单

亚洲和中国航空公司表现未如理想

在TPA排名的所有航空公司中,2013年有30家航空公司得分下滑,而其中有19家来自亚太地区——而该地区同期得分上升的航空公司仅为10家。这个数字也正好说明亚太地区相比于其他地区、特别是北美,其运营处境相当困难。但是,和欧洲航空公司不同,亚太航空公司目前的状况很大部分“咎由自取”——其中一个主因是“运力增长太迅猛,特别是来自区域内的廉价航空公司”,TPA评审委员、来自纽约的Craig Jenk评价说。而事实上,根据IATA公布的2013年数据,全球客公里收入(RPK)和座公里收入(ASK)年增长率分别为5.2%和4.8%;而这两个数字在亚太地区则分别为6.3%和8.2%,运力增速超过旅客增速的1.9%!而中国作为全球第二大航空市场,其RPK和ASK增速则分别为11.7%和12.6%,同样运力投放快于旅客增长。事实上,在2011-2013年各年度总分排名前十佳榜单中,来自亚太地区的航空公司呈逐年下滑的趋势,从四家逐步下降为两家。而一直榜上有名的AirAsia,今年却直接从十佳榜单中消失。其中一个主要原因也是因为其运力增长过快导致的飞机运营效率的降低——亚航已经连续两年ASK的增速大于PRK的增速。而在2014年,还将有约710架飞机交付给亚太地区的航空公司运营,而大陆地区的国航、南航和东航则将分别接受55架、65架和58架飞机。这对于亚太及中国航空市场又将是一次考验。

另外,由于亚太地区地域辽阔、国家众多且文化背景各异,导致其既没有建立起类似欧洲的“单一天空”航空市场,也没有出现类似欧洲的IAG、法荷航等区域内跨国航空集团,更不可能有如美国巨型航空公司一般的合并案发生。在运营上各自为政、在机制上难以协调,使亚太地区的航空市场竞争尤为激烈。一个简单的例子,北美、欧洲和亚太的国际航空枢纽机场数量分别为8个、12个和17个,在北美与欧洲的枢纽机场分别由3家和8家航空公司或航空集团运营;而在亚太地区,这17个枢纽机场却由15家相互独立的航空公司各自把持。

而来自中国大陆地区的四大航中,海航依然是2013年度大陆地区得分最高的航空公司;国航则一直不温不火的在50分上下徘徊;南航和东航则很好的保持了逐年下滑的态势。在2013年收入超过60亿美元航空公司排行中,东航、南航分别倒数第五和第六位。事实上,根据财报数据,四大航最近几年的日子也确实煎熬。除海航在2013年净利润同比录得增长外,其他时间四大航的净利润均在大幅下跌。国航甚至持续三年跌幅均超过30%。;南航更在2012年净利润跌幅达到48.22%。如果四大航不是享受着巨额汇兑收益的免费午餐,估计这些数字更不忍直视。

总结

2013年TPA排名让我们看到了各航空公司一如既往的在努力应对运营环境持续变化和全球经济上下波动带来的各项挑战,但高投入、高风险、高责任的特性还是让航空业净利润率只有可怜的2.65%。换句话说,航空公司只能从每位旅客挣5.94美元。如何增强抗风险能力、提高收益、在市场变化中找到自己的出路,仍然是各航空公司要面对和解决的问题。

另外,就TPA榜单本身而言,由于很多航空公司并未公开上市,所以这些航空公司被排除在外,特别是榜单中并未包含对全球航空业已经有着举足轻重影响的中东三大航空公司,这多少让该榜单有所欠缺和遗憾。

延伸阅读:

财务状况(30%):是衡量一个航空公司的整体财务实力。该指标基于航空公司的偿付能力、流动比率、固定费用比例、负债与权益资本、经营收入率、偿债能力和流动性。同时流动性的衡量包括现金及可用的资金流的操作能力、隐含的借贷能力(基于完全的资产抵押债务率估算,以及按座公里收益折算出的不受限制的现金储备)。

盈利表现(30%):是基于一系列指标测量的盈利要素。这些要素包含现金流边际利率和年度收入与成本的单位变化

资本效率(20%):取决于现金流的确定的投资回报率。提供一般公认会计准则为基础的、剔除通货膨胀后的内部回报率。

商业模型性能(20%):得分来自以下三个量化指标:1)企业总价值,代表一家航空公司的经济价值;2)现金流;3)经济利润,衡量行公司给投资者(包含投资者和债权人)创造所有价值。

个人资料

个人资料  退出登录

退出登录

评论

未登录